年末調整の時期が近づいてまいりました。

今年は定額減税も施行され、各社経理担当者様は例年とは違う処理に多忙を極められたかもしれません。

それらも踏まえて年末調整の変更点と気を付けておきたい点について紹介したいと思います。

年末調整の際に、年調減税額(年末調整時点の定額減税の額)を算出し、年間の所得税額の計算を行います。

ただし、収入源が給与のみの場合で合計所得金額が1,805万円(給与収入2,000万円)を超えると見込まれる人は、定額減税の対象となりません。

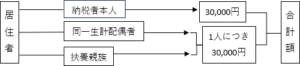

年調減税額は、本人30,000円と同一生計配偶者(給与収入103万円以下)と扶養親族1人につき30,000円の合計額となります。

16歳未満の扶養親族は扶養控除申告書の控除対象扶養親族として含まれませんが、定額減税の扶養親族には含まれる点に注意してください。

年調減税額の計算では「扶養控除等(異動)申告書」や「基礎控除等申告書」などから年末調整を行うときの現況における同一生計配偶者の有無及び扶養親族の人数を確認します。

特に、基礎控除等申告書には本人と配偶者の定額減税対象であるかのチェック欄が追加されているので注意してください。

配偶者(特別)控除並びに扶養控除を受けようと思われている方は、該当者の氏名、生年月日、収入及び所得の欄は必ず記載してくださいますようお願いします。

収入と所得は異なります。

詳しくは基礎控除等申告書の裏面4-(1)をご覧ください。また、扶養親族で給与収入が103万円を超える方は扶養控除が受けられません。

大学生のお子様などで給与収入が103万円を超えているにも関わらず、扶養の範囲内として申告されるケースが散見されます。

アルバイトをされているお子様がいる家庭では、お子様の収入を把握しておいてください。

最近「103万の壁」が話題になりました。

所得税と住民税の基礎控除や扶養控除の上限を引き上げるといったものです。

実現されれば「収入が103万円を超えるから、これ以上は働かない」といった働き方が見直され、家計の所得と消費が増加する効果が期待されます。